2023年の10月からインボイス制度が始まります。フリーランスや個人事業主、副業をしている人にも関わってくるインボイス制度ですが、制度の仕組みや何が変わるのかについて知らない人も多いのではないでしょうか。

この記事では、インボイス制度が始まることで副業にどんな影響があるのか、また制度の仕組みやその対策について解説していきます。

目次

副業にインボイス制度が与える影響とは

「副業にインボイス制度は関係あるの?」「インボイス制度の登録は必要?」など、インボイス制度についての仕組みについてよく知らないという人も多いのではないでしょうか。

しかし、取引先がインボイスに対応することで副業にも大きく影響します。今までの収入よりも減ってしまう可能性もあるため、インボイス制度についてきちんと理解しておきましょう。

インボイス制度の仕組み

インボイス制度とは、2023年10月1日から始まる消費税の「仕入税額控除」の仕組みです。インボイスとは「適格請求書」のことで、これまでの「区分記載請求書」に「登録番号」や「適用税率」「消費税額」といった記載事項が追加されたものをいいます。

基本的には課税事業者である企業などの買い手側が品物などを仕入れる際にインボイスの交付を受けて保存しておくことで、仕入額控除が適用されます。

仕入額控除とは、消費者から預かった消費税から商品を仕入れる際に支払った消費税を差し引くことができるというものです。

現在この仕入額控除を受けるためには、売り手側の登録事業者が区分記載請求書を保存しておくことで適用されていましたが、インボイス制度開始後は適格請求書を発行することが必要になります。

売り手側の登録事業者は、取引相手側から求められた場合にインボイスを交付しなければなりませんが、インボイスを発行できるのは「適格請求書発行事業者」の登録を行っている消費税の課税事業者でなければなりません。

課税事業者と免税事業者とは?

課税事業者とは、消費税を納めている法人や事業のことをいいます。原則として全ての事業者には消費税を納付する義務がありますが、現在は年間の課税売上高が1,000万円以下の場合は納税が免除されています。

消費税では、その課税期間の基準期間における課税売上高が1,000万円以下の事業者は、その課税期間における課税資産の譲渡等について、納税義務が免除されます(注)。

引用:国税庁ホームページ

免税事業者は年間売上高が1,000万円以下の企業の他、フリーランスや個人事業主、副業を行っている人なども当てはまります。

副業にもインボイス制度は影響する?

本来は副業にも消費税を納める義務がありますが、前々年の課税売上高が1,000万円以下の場合は納税義務が免除されています。取引先の事業者も、免税事業者から受け取った請求書などで仕入税額控除を行うことができていたため、これまでは消費税について気にする必要はなかったのです。

しかしインボイス制度が始まると、副業でも取引先からインボイスの発行を求められる可能性があります。インボイスを発行するためには課税事業者として「適格請求書発行事業者」の登録をしなければなりません。

課税事業者となると、副業で得た収入から消費税分の利益を差し引かなければならないため、収入が減ってしまう可能性もあります。反対に、適格請求書発行事業者として登録しなければインボイスが発行できないため、取引先からの仕事がなくなってしまう可能性もあります。

副業はインボイス制度が始まったらどうするべき?

2023年の10月1日から本格的にインボイス制度が始まりますが、インボイス制度に対応するためにはインボイス発行事業者になるための登録を行わなければなりません。原則としてインボイス制度開始に間に合わせるためには2023年の3月31日までに税務署での手続きを行う必要があります。

ただし、免税事業者の経過措置として、インボイスの登録申請が始まった2021年10月1日から締め切りの2023年3月31日までにインボイスの登録をした場合、インボイス制度が開始される2023年10月1日から課税対象となることが可能です。

さらに、2022年12月23日に閣議決定された「令和5年度税制改正の大綱」によると、2023年3月31日以降にインボイスの登録をした場合でも、2023年9月30日までの申請についてはインボイス制度が開始する10月1日を登録開始日にできるとされています。

施行日(令和5年10月1日)に登録を受けようとする事業者が申請期限である令和5年3月31日後に提出する登録申請書の取扱いについては、この閣議決定に基づき、当該事業者が令和5年4月1日以後に困難な事情の記載がない登録申請書が提出されたとしても、令和5年9月30日までの申請については、インボイス制度が開始する令和5年10月1日を登録開始日として登録されることとなります。

引用:国税庁ホームページ

それでは現在副業をしている免税事業者は、インボイス制度開始にあたってどう対応するべきなのでしょうか。

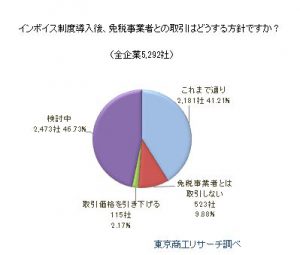

東京商工リサーチのアンケートによると、企業はインボイス制度の開始にあたり、今後の免税事業者との取引について、「これまで通り41.2%」「免税事業者とは取引しない9.8%」「取引価格を引き下げる2.1%」「検討中46.7%」となっています。

引用:東京商工リサーチ

これまで通りの取引を続けるという企業が40%近くを示す一方で、検討中と答えた企業も半数近くに上っており、今後の方針がまだ定まっていないところも多くなっています。

これを踏まえると、取引する企業によっては前もってインボイスの登録をしなければならないという副業も出てくる可能性があります。

まずは取引を行う企業がインボイス制度に対応するのかどうかを確認する必要があるでしょう。

インボイス制度の登録が必要な副業は?

上述したように、副業をしている人もインボイス制度に備える必要がありますが、全ての副業にインボイスが必要というわけではありません。

ここからはインボイス制度を気にしなくても良い副業と、場合によってはインボイス制度に対応するべき副業を解説します。

インボイス制度を気にしなくても良い副業

インボイス制度を気にしなくても良い副業は次の通りです。

- パートやアルバイトなどで「給与」として収入を得ている副業

- ハンドメイドの販売など、お客さんを直接相手にしている副業

- 年間課税売上高が1,000万円以下の事業者から仕事を受注している場合

- 年間課税売上高が5,000万円以下の事業者で「簡易課税制度」を選んでいる場合

副業でパートやアルバイトをしている場合、会社からは「給与」として支払われています。給与には消費税は関係ないため、この場合はインボイス制度を気にする必要はありません。

また、ハンドメイドを販売したり、塾や習い事など不定期の講師など直接お客さんである消費者を相手にしている仕事は、仕入税額控除が関係ないのでインボイスを考えなくても良いでしょう。

取引先が年間1,000万円以下の事業者の場合は、これまで免税事業者であった可能性が高いです。取引先がこれまでと同様に仕事を発注してくれるのであれば対応は必要ありません。

しかしインボイス制度開始と同時に取引先が課税事業者へ切り替えた場合には、副業の場合でもインボイス発行が必要となる可能性があるため注意しましょう。

取引先の年間課税売上高が5,000万円以下で「簡易課税制度」を選択している場合、取引先は仕入れに関わる消費税を「みなし仕入れ率」として計算しています。その場合は正確な消費税の把握やインボイスの保存は必要ないため、インボイスが不要となる可能性もあります。

インボイス制度を検討したい副業

一方で、インボイス制度を検討した方が良い副業もあります。

- 業務委託で仕事を受注している副業(ライターやデザイナーなど)

- 取引先の年間売上高が5,000万円以上

- 取引先が海外の企業

まず、現在業務委託を中心に仕事を受注しているライターや、デザイナーなどの副業は、取引先次第ではインボイスに対応する必要があります。取引先が課税事業者となっている場合は、インボイスを発行できなければならないためです。

取引先の年間課税売上高が5,000万円を超えている場合、取引先は課税事業者である可能性が高いため、インボイスへの対応を考える必要があります。

また、取引先が海外の企業の場合も、輸出や輸入の関係などからインボイス発行が必要になる可能性が高くなります。

「どうすればいいかわからない」という場合は、取引している企業に今後の意向を確認しておきましょう。

インボイス制度で副業はバレる?

ここまでインボイス制度が与える副業への影響について解説しました。では、インボイス制度に登録することで副業がバレてしまう可能性はあるのでしょうか。

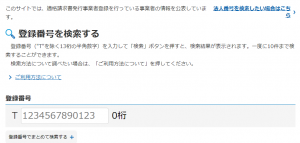

国税庁のホームページには「適格請求書発行事業者公表サイト」というものがあり、サイトでは適格請求書発行事業者登録を行っている事業者の情報を公表しています。

個人で仕事を行っている人は氏名や登録年月日、登録番号などが公表されるため、「自分の名前が公表されているならバレてしまうのでは?」と考える人もいるかもしれません。

しかし、サイトの画面は以下のようになっており、インボイスの登録番号で検索する形となっているため、全ての登録番号を調べようとしない限りバレてしまうという可能性は低いでしょう。

副業がバレてしまう可能性が高いのは住民税です。副業分の住民税は会社天引きの特別徴収ではなく、自分で支払いをする普通徴収を選択しましょう。

まとめ

今回はインボイス制度が副業に与える影響や、インボイス制度の仕組みについて解説しました。

- インボイス制度は2023年10月1日から開始される

- インボイス制度とは仕入額控除に関わる新しい消費税の仕組みのこと

- インボイス制度は副業の種類によって影響が出る場合がある

- 現在免税事業者であっても、2023年3月31日までにインボイス登録を行うことで2023年10月1日より課税事業者となる経過措置が取られている

- ライターやデザイナーなど、取引相手が企業や法人などの場合はインボイス制度に対応しなければならない可能性がある

- ハンドメイド販売などの一般消費者を直接相手にする仕事はインボイス制度はあまり関係がない

- パートやアルバイトを副業とし、「給与」として受け取っている場合はインボイス制度を気にする必要はない

- まずは取引先がインボイス制度に対応するかどうかを確認することが重要

副業の内容や取引先の状況によって、インボイス制度を検討するかどうか判断が分かれます。まずは焦らずに取引先の意向を確認して、今後のことについて考えていく必要があります。